Inadimplência é realidade para 42% da população adulta do PR: ‘Tem mês que pagamos uma conta, no outro pagamos outra’

Mais de 40% da população adulta do Paraná estão inadimplentes, ou seja, não conseguiram pagar as contas dentro do prazo de vencimento no mês de abril, segundo a Serasa.

Isso significa que 3.777.246 pessoas que moram no estado não conseguiram, como se diz, deixar os boletos em dia.

O valor médio por dívida é de R$ 1.346,30.

“Estou, nos últimos tempos, sempre em atraso, porque estou desempregada. Não consigo manter minhas contas em dias. Fazemos bicos para poder manter a casa. Tem mês que pagamos uma conta, no outro pagamos outra”, relata Ivonete Oliveira, de 45 anos.

Contas básicas ficam sem pagamento

Dentro dos 42,18% que estão inadimplentes no Paraná, 26,40% têm dívidas com bancos e cartões; 19,10% estão em atraso com o pagamento de contas básicas, como conta de água e luz; 13,46% por compras no varejo; e 7,78% por serviços de telecomunicações.

Os números foram compilados pela Serasa, empresa que trabalha com dados econômicos e sociais e análise de crédito no Brasil.

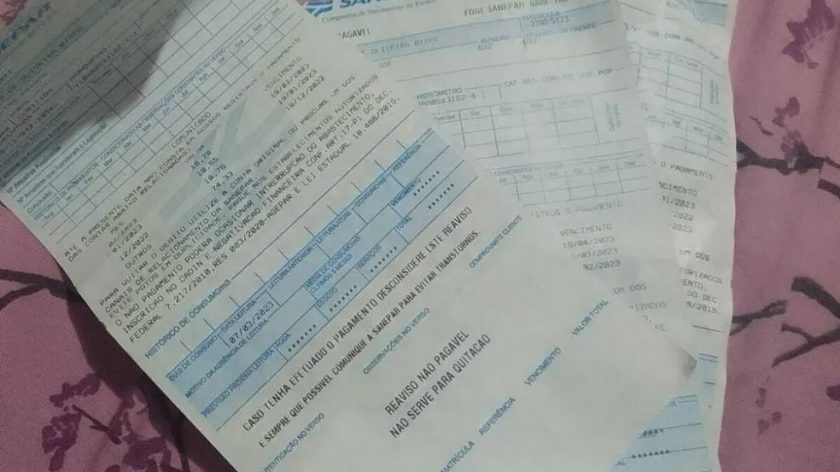

A Ivonete, de 45 anos, mora em Curitiba e faz parte desta estatística. Ela conta que, por conta do desemprego, não consegue pagar as contas básicas.

Há seis meses, a conta de água da família, que fica em torno de R$ 17,00 por mês, está em atraso.

Ivonete relata que trabalhava como auxiliar de limpeza, mas, há cerca de dois anos, teve Covid-19 e ficou com sequelas, que a impediram de continuar atuando na área.

Para levantar dinheiro, ela faz trabalho esporádicos como cuidadora de crianças do bairro onde mora. Mesmo assim, o valor ainda não é o suficiente para manter as contas da casa em dia.

Ela classifica a sensação como desesperadora.

“Cada dia que passa as dificuldades estão cada vez maiores, cada vez mais difícil. Está difícil e, com o aumento, a tendência é só piorar”.

O aumento que Ivonete se refere é o de 8,23% aplicado na conta de água e esgoto cobrada pela Sanepar. Esse percentual foi aprovado pela Agência Reguladora dos Serviços Públicos do Paraná (Agepar) em abril.

Os quatro filhos de Ivonete moram com ela, e a fonte principal de renda da família era o salário do filho mais velho, porém, desde o fim de 2022, ele está desempregado.

Enquanto não consegue um novo emprego, o rapaz faz “bicos” como motoboy.

Apesar das dificuldades, ajudar o próximo

Apesar da dificuldade, Ivonete é idealizadora de um projeto social que atende cerca de 130 famílias na Vila Pantanal, dentro do bairro Alto Boqueirão, em Curitiba.

O projeto trabalha com o empoderamento de mulheres da comunidade, além de fazer conscientização contra a violência de gênero.

“Sempre estamos procurando fazer as coisas para melhorar a nossa vida ao redor dessas mulheres, porque só quem passou pela fome e pela dificuldade sabe o quanto isso é importante”, afirma Oliveira.

Dicas para sair do endividamento

O Serasa orienta 10 dicas para que uma pessoa consiga sair do endividamento. Confira abaixo:

1. Anote todas as suas dívidas

Na anotação, coloque os valores totais e os valores das parcelas, as taxas de juros, os bancos e empresas credoras, a fata de vencimento das parcelas e o prazo total de quitação da dívida.

2. Crie uma planilha de orçamento financeiro mensal

De acordo com o Serasa, a ferramenta é uma forma de organizar o orçamento mensal para ter uma noção melhor dos gastos e ganhos.

Além dos valores recebidos no mês, é importante classificar também as despesas e em quais elas se encaixam, como gastos essenciais, necessários ou supérfluos.

3. Analise quais gastos mensais podem ser cortados ou diminuídos

Após a classificação dos gastos, a pessoa deve decidir quais podem ser reduzidos.

4. Avalie qual valor mensal pode ser destinado a pagar as dívidas

Depois de reduzir os gastos, avalie qual quantia mensal sobrou para ser destinada ao pagamento das dívidas. Caso o valor seja pequeno, é importante rever o orçamento e analisar o que pode ser alterado para sobrar mais dinheiro.

5. Procure ofertas de negociação das dívidas

Para regularizar a situação, o consumidor poderá contatar diretamente o credor, demonstrando interesse na regularização da dívida, e verificar a possibilidade de pagamento com descontos ou parcelamentos que caibam no orçamento.

Além disso, o consumir pode acessar a página do Serasa Limpa Nome, para conferir se existem opções de negociação. Bancos, instituições financeiras e empresas em geral têm parceria com a Serasa e oferecem descontos que podem chegar a 90%

6. Negocie diretamente com os credores

Algumas opções de propostas podem ser pagar as contas à vista com desconto, parcelar as dívidas mediante uma entrada ou parcelar as dívidas sem uma entrada.

É importante que o consumidor analise atentamente as opções de acordo antes de fechar negócio.

7. Troque as dívidas caras por outra dívida barata

A Serasa orienta que a prioridade é sempre pagar as dívidas mais caras, ou seja, as que possuem maiores taxas de juros.

A instituição dá um exemplo prático da situação:

Uma pessoa deve 15 parcelas de R$ 575,00 ao banco X, com taxa de juros de 5,25% ao mês, resultando no valor total de R$ 605,18 de cada parcela.

Uma estratégia é pesquisar outra opção de empréstimo que cubra o valor da dívida, mas com uma taxa de juros menor.

Vamos supor que a pessoa tenha conseguido pegar um empréstimo no banco Y, cujas parcelas são de R$ 575,00, porém a uma taxa de juros de 2,25% ao mês. O valor das parcelas ficaria em R$ 587,93.

Por isso, enquanto no banco X a dívida total ficaria em R$ 9.077,70, no banco Y, a dívida total ficaria em R$ 8.818,95.

8. Faça uma renda extra

Quem está endividado tem mais dificuldades de diminuir os gastos para sobrar mais dinheiro no final do mês. Portanto, a renda extra é uma importante ferramenta para juntar mais dinheiro e conseguir negociar acordos melhores para quitar as dívidas.

Algumas dicas da Serasa para conseguir uma renda extra são vender itens usados em brechós online, comprar produtos baratos para revender e lucrar, oferecer consultorias na área de atuação, fazer marmitas e doces para a venda e dar aulas particulares.

9. Adiante o pagamento das parcelas sempre que puder

Ao receber um dinheiro extra, a dica principal é antecipar o máximo de parcelas possíveis para pagar a dívida mais rapidamente.

Dependendo do banco, instituição financeira ou empresas em geral, é possível ter descontos no adiantamento das parcelas, principalmente ao amortizar as parcelas finais.

10. Faça uma análise das causas do endividamento

Por fim, é importante entender o que causou o endividamento para se prevenir de novos contratempos.

Existem casos em que ele é inevitável: um financiamento para comprar a casa própria e sair do aluguel é um exemplo de dívida que no futuro trará benefícios.

Porém, existem casos em que o endividamento se dá por conta de gastos excessivos e desorganização financeira. Por isso, responda: quais foram os motivos das suas dívidas? O que pode ser feito para evitar que novos débitos sejam contraídos e dificultem a vida financeira?

Fonte: G1